Plane heute deine Zukunft mit einer privaten Altersvorsorge

Die private Altersvorsorge ist im Grunde nichts anderes als ein langfristiger Vermögensaufbau. Je nach individueller Lebenssituation kannst du dafür verschiedene Strategien wählen. Neben Wertpapieren, Fonds oder Immobilien stehen auch Versicherungen als Vorsorgeprodukte zur Auswahl.

Bei der Auswahl der passenden Produkte spielen dein Alter und deine Risikobereitschaft eine entscheidende Rolle.

Welche Arten der Altersvorsorge gibt es?

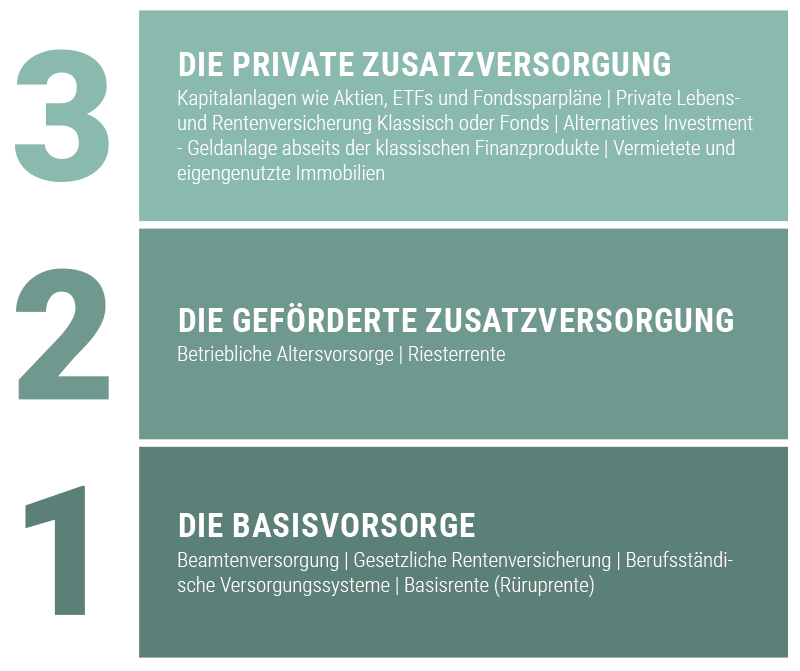

Die drei Schichten der Altersvorsorge in Deutschland

Warum eine private Altersvorsorge?

Ob deine Rente oder Pension im Alter ausreichen wird, um deinen Lebensstandard zu erhalten, kann heute unmöglich beantwortet werden. Was aber klar ist, in der Vergangenheit gab es schon mehrfach Rentenanpassungen und durch den demografischen Wandel werden zwangsläufig weitere Anpassungen folgen müssen. Das sinkende Rentenniveau verschärft die Situation in der Zukunft noch mehr. Deshalb ist es wichtig, dass du das Thema Altersvorsorge angehst und nicht auf die lange Bank schiebst. Je früher du das Thema angehst, desto länger kannst du etwas für deinen Vermögensaufbau tun.

Mit einer privaten Altersvorsorge schließt du deine Pensions- oder Rentenlücke im Alter und kannst so deinen Lebensstandard sichern.

Welche Altersvorsorge ist am besten

für mich?

Bei der Altersvorsorge gibt es keine allgemein gültige Lösung. Jede Anlagemöglichkeit bietet auf ihre Art Vorteile aber auch Nachteile. Sicherheit und Rendite z.B. stehen in einem Spannungsverhältnis zueinander, da eine erhöhte Sicherheit oft mit einer entsprechend niedrigeren erwarteten Rendite einhergeht. Förderung und Flexibilität ebenso. Daher hier ein paar Fragen für dich, damit du deine individuelle Strategie findest.

- Ist dir Sicherheit oder Rendite wichtig?

- Möchtest du flexibel auf dein Geld zugreifen können?

- Wie lange kannst du noch für den Ruhestand sparen?

- Wie wichtig sind dir staatliche Förderungen, etwa die steuerliche Absetzbarkeit oder Zuschüsse?

- Wie soll dein Geld verzinst werden?

- Wie viel Geld kannst du regelmäßig zurücklegen?

- Sorgst du nur für dich oder auch für deine Familie vor?

Fordere dein persönliches Angebot an!

Damit du bei deiner privaten Altersvorsorge das Beste für dich finden kannst, finde mit einer persönlichen Beratung deine passende Vorsorgelösung.

-

Beste Beratung für die fairsten Versicherungen

-

Kostenlose Beratung möglich

-

Wir geben Dir die passenden Antworten auf deine Fragen

Weitere Informationen zur Finanzbildung

Du hast verschiedene Optionen, für dein Alter vorzusorgen:

1. Klassische Rentenversicherung

Die klassische private Rentenversicherung ist eine Möglichkeit der Altersvorsorge. Bei Vertragsablauf wird entweder eine Kapitalauszahlung oder eine lebenslange Rente gezahlt. Das angesparte Kapital setzt sich aus seinen eingezahlten Beiträgen, einem garantierten Zinssatz und den erwirtschafteten Überschüssen des Unternehmens zusammen.

Der Garantiezins, also der Zins, den du maximal bekommst, ist allerdings niedrig. Er liegt nur noch bei 0,25 Prozent. Das heißt: Das Geld, das anlegt wird, erwirtschaftet bei einer Rentenversicherung nur sehr geringe Erträge, wird also kaum mehr.

2. Fondsgebundene Rentenversicherung

3. Kapitalanlagen wie Aktien, Fondssparpläne und ETFs

4. Betriebliche Altersvorsorge

5. Basis-Rürup-Rentenverträge

6. Riesterverträge

7. Immobilien

Am besten ist es, die Altersvorsorge auf mehrere Standbeine zu verteilen.

Wie das geht und wie du vorgehen musst?

Mit einer persönlichen Beratung helfen wir dir gerne weiter.

Wie hoch ist meine gesetzliche Rente?

Wenn du 27 Jahre alt bist, bekommst du jedes Jahr eine Renten-Information. Das ist ein Brief von der Renten-Versicherung.

Die Renteninformation gibt dir Auskunft über den aktuellen Stand deines Rentenversicherungskontos, zeigt dir bisher erworbene Rentenansprüche und gibt dir eine Hochrechnung über die Höhe der voraussichtlichen Rente.

Bei den in der Renteninformation genannten Beträgen handelt es sich um Bruttowerte. Von dem genannten Rentenbetrag sind noch Kranken- und Pflegeversicherungsbeiträge sowie anfallende Steuern zu zahlen.

Du möchtest eine genaue Berechnung deiner finanziellen Situation im Alter?

- Renten- Pensionsberechnung

- Nettobetrachtung Rente- bzw. Pension nach Steuern und Abgaben

- Wie wirkt sich ein vorzeitiger Renten- Pensionsbeginn aus

- Wie verhält es sich mit vorhanden Zusatzversorgungen

- Finanzielle Gesamtbetrachtung im Ruhestand

Willst du vor dem regulären Renten- oder Pensionsbeginn in den Ruhestand starten, musst du mit Abschlägen rechnen. Pro Jahr beträgt die Kürzung 3,6%. Wenn du beispielsweise mit 63 in Frührente gehen möchtest, wäre die Kürzung dauerhaft 14,4%. Wenn du das beabsichtigst, ist es daher um so wichtiger dafür vorzusorgen.

Wie hoch ist meine Pension im Alter?

Die Höhe berechnet sich aus den Bezügen der letzten drei Jahre und den absolvierten Dienstjahren. Grundsätzlich erreicht man nach 40 Dienstjahren die Höchstpension von derzeit 71,75%. Von dem Pensionsbetrag sind noch Kranken- und Pflegeversicherungsbeiträge sowie Steuern zu zahlen.

Das kannst du ganz einfach mit unserem Pensionsrechner berechnen.

Beratungstermin vereinbaren

Buche dich ganz bequem direkt online zu einem

kostenlosen Erstgespräch ein:

-

Unverbindliches Erstgespräch mit einem Experten

-

Beratung via Telefon oder Videochat

-

Termin mit sofortiger Bestätigung

Deine persönlichen Ansprechpartner

bei allen allgemeinen Fragen:

Innendienst der BVLG

Wir helfen dir gerne bei deinen Anliegen weiter